Материалы по тегу: анализ рынка

|

01.02.2021 [22:16], Алексей Степин

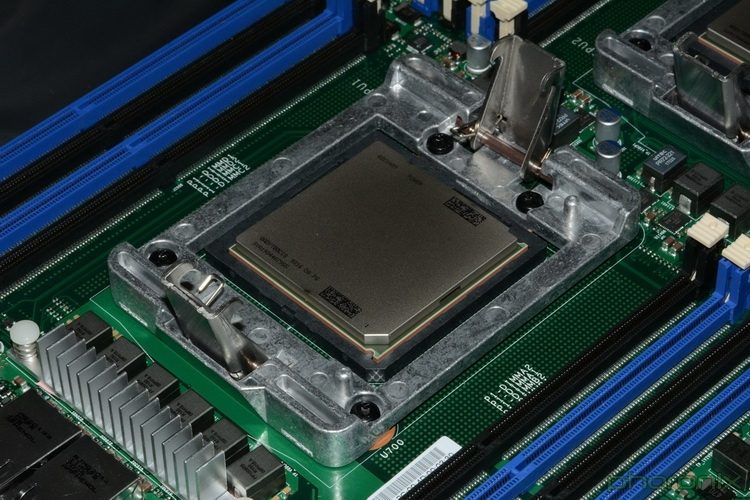

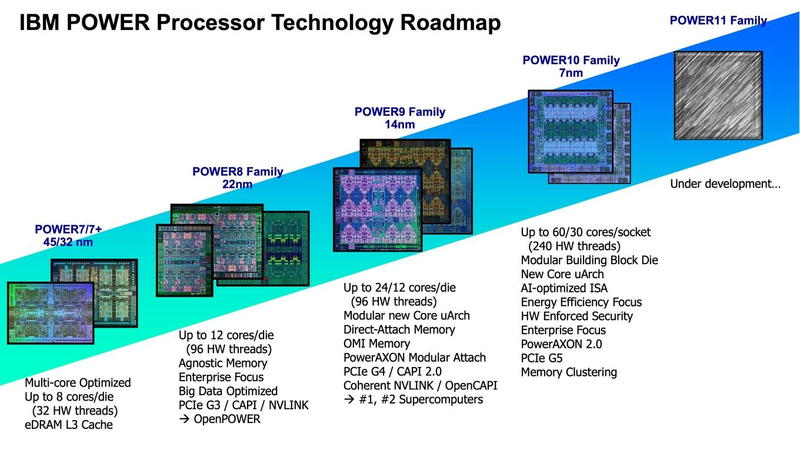

Cделка IBM и Inspur, похоже, спасает архитектуру POWER от вымиранияКогда говорят о противостоянии серверных процессоров, как правило, называют AMD и Intel, а с недавних пор ещё и ARM. Некогда крупный игрок, IBM со своими процессорами серии POWER, упоминается существенно реже, и на то есть причины — за прошедшее десятилетие дела у компании шли не слишком хорошо. Но, если верить аналитикам IT Jungle, ситуация с POWER не так проста и не так плоха. Если верить отчётам самой IBM, доходы снизились на рекордную величину за последние пять лет, упали даже продажи мейнфреймов. Доходы в сегменте аппаратного обеспечения за прошедший год у IBM упали на 18% относительно 2019 года, а у подразделения Power Systems называют даже цифру 43,3%. Однако как считают некоторые аналитики, дела в секторе серверов на базе процессоров POWER могут обстоять не так плохо, как это может показаться на первый взгляд.  Платформа IBM POWER самобытна и весьма интересна сама по себе: так, уже не новые процессоры POWER9 поддерживают четыре потока на ядро против традиционных двух у x86, а в некоторых вариантах способны работать даже в режиме SMT8. Более новые POWER10 также поддерживают восьмипоточный режим; кроме того, они работают с прогрессивным форматом оперативной памяти OMI и имеют контроллер PCI Express 5.0.

Планы развития архитектуры POWER Здесь следует немного углубиться в историю. Китайская компания Inspur, один из крупнейших среднеазиатских производителей серверного оборудования, всегда мечтала о «большом железе». В 2014 году ей удалось добиться договорённости с IBM о праве запускать фирменное ПО последней (в частности, базы данных DB2 и сервер приложений WebSphere) на 32-процессорных Itanium-системах. А месяцем позднее Inspur присоединилась к консорциуму OpenPower с целью создания серверов уже на базе архитектуры POWER. В 2017 начинается «война санкций», при этом приличного самостоятельного открытого клона POWER-процессора консорциум так и не создал. Известно, что китайская Suzhou PowerCore Technology, входящая в OpenPower, занималась адаптацией POWER под более «толстые» техпроцессы. Сейчас компания активно нанимает сотрудников и открывает новое подразделение в США. Однако чем именно она занимается и связан ли этот рост с полным открытием POWER ISA, не до конца ясно.

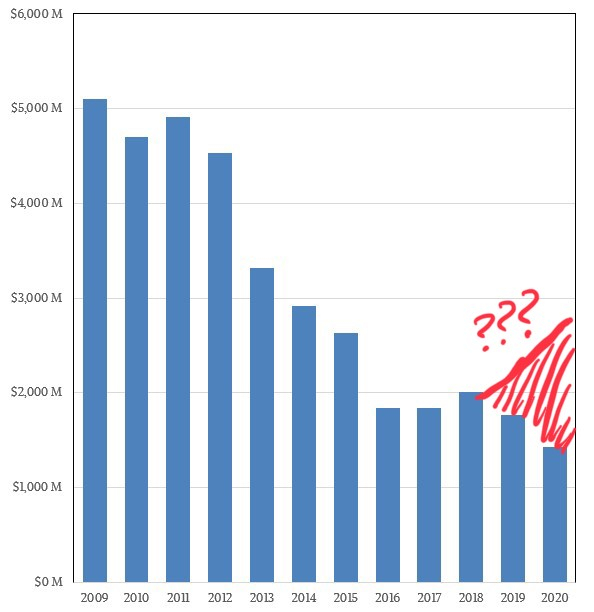

Структура продаж POWER-систем по мнению ресурса IT Jungle До ввода санкций IBM и Inspur успевают создать совместное предприятие (51% Inspur + 49% IBM), которое, что интересно, тоже называется IBM — Inspur Business Machines. Цель новой компании, в которую вложили порядка 1 млрд юаней ($150 млн) — создание мощных серверных систем на базе архитектуры POWER для крупного бизнеса. Поставками же POWER-процессоров для Inspur занималась, в частности, всё та же Suzhou. Судя по косвенным данным, сделка для Inspur оказалась весьма успешна. Кроме того, компания вообще чувствует себя отлично, поставляя также x86-серверы как малому и среднему бизнесу, так и китайским гигинтам Alibaba, Baidu и Tencent. К сентябрю 2020 года продажи Inspur составят $7,71 млрд, что на 43% больше, нежели у IBM с её $5,4 млрд.

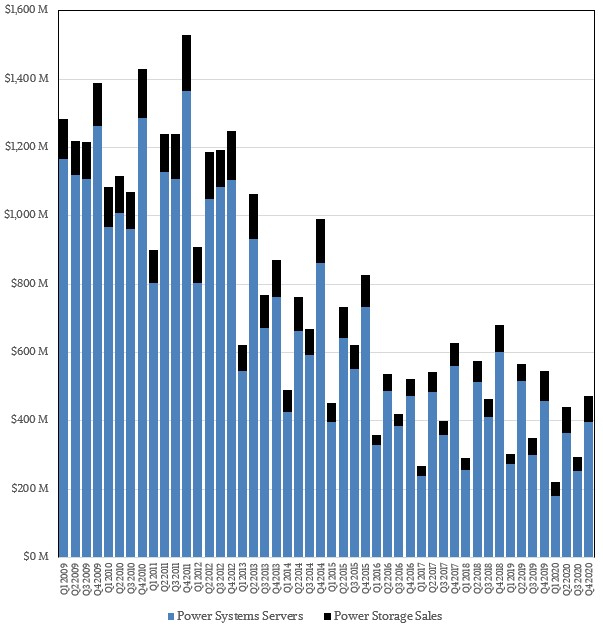

С учётом поставок Inspur общий объём продаж POWER-серверов может выглядеть так по мнению IT Jungle К настоящему моменту IBM публикует только свои цифры продаж систем на базе POWER, и графики выглядят достаточно удручающе. Из-за санкций IBM не может продавать POWER-системы в КНР напрямую, а Inspur Business Machines — может. Из $8 млрд продаж Inspur примерно 10-12% может приходиться на системы с процессорами POWER, а это от $800 до $960 млн, и эти цифры сопоставимы с продажами серверов самой IBM. Иными словами, платформа POWER, скорее всего, отнюдь не находится в процессе вымирания. Более того, после неудачных 2016 и 2017 годов объёмы продаж таких серверов могли, как минимум, вернуться к показателям 2015 года. Также вполне вероятно, что и Google производит для себя серверы на базе POWER — соответствующие предложения появились в Google Cloud уже достаточно давно. Похожее решение есть и в Microsoft Azure. |

|